جميع البيانات المنشورة من الشركة لا تعد توصية من الشركة باتخاذ قرار استثماري معين،

والشركة غير مسئولة عن أي تبعات قانونية أو قرارات استثمارية أو خسائر تنتج عن استعمال هذه البيانات.

تواجه مصر معضلة تؤرق صانعي السياسة عبر الأسواق الناشئة وهي ان ما يرض المستثمرين الأجانب ليس دائما ما يصب في صالح الاقتصاد.

تحتاج مصر الإحتفاظ بأسعار فائدة مرتفعة للإستمرار في جذب الأجانب، الذي يمتلكون نحو 17 مليار دولار قيمة دين محلي، وأن تتجنب الإنزلاق في أزمة تعصف بالأسواق الناشئة هذا العام. لكن ارتفاع تكاليف الإقتراض في مصر يضر الشركات ويعطل خطط الحكومة لخفض واحدة من أعلى مستويات العجز المالي بين الاقتصادات النامية.

وبعد رفع أغلب القيود على رأس المال في نوفمبر 2016، رفعت مصر أسعار الفائدة لتحقيق الاستقرار للجنيه وكبح التضخم، الذي ظل فوق 30% لأغلب العام الماضي. وساعد إصلاح سعر الصرف في تأمين الحصول على قرض بقيمة 12 مليار دولار من صندوق النقد الدولي لدعم إصلاح اقتصادي يهدف إلى خفض عجز الموازنة إلى 8.1% من الناتج المحلي الإجمالي بحلول منتصف 2019. وتقول الحكومة الأن إنها ربما تضطر لتعديل هذا الهدف حيث تتأثر مالياتها بتكاليف خدمة الدين.

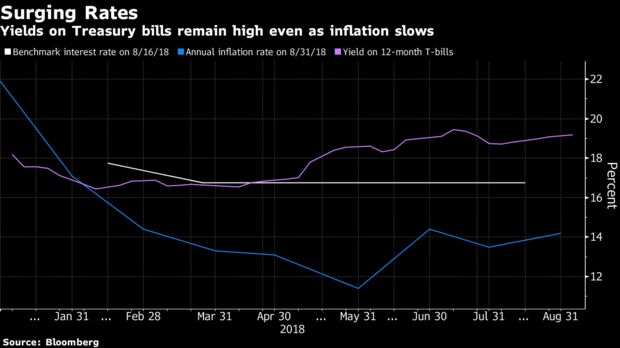

وكان من المتوقع ان يخفض البنك المركزي أسعار الفائدة في حدود خمسة بالمئة هذا العام مع تباطؤ معدلات التضخم. وخفض أسعار الفائدة 200 نقطة أساس في شهري فبراير ومارس، لكن توقف عن هذا التيسير النقدي بسبب تأثير "التوترات التجارية" وتأزم "أوضاع التمويل الدولي"، من بين عوامل أخرى، على بعض عملات الأسواق الناشئة.

ومن المقرر ان تعقد لجنة السياسة النقدية في مصر اجتماعها القادم يوم الخميس لمناقشة سعر الفائدة الرئيسي. وقال كل الخبراء الاقتصاديين الذين إستطلعت بلومبرج أرائهم والبالغ عددهم اثنى عشر خبيرا إنهم يتوقعون ترك فائدة الإيداع لليلة واحدة عند 16.75%.

مشكلة الموازنة

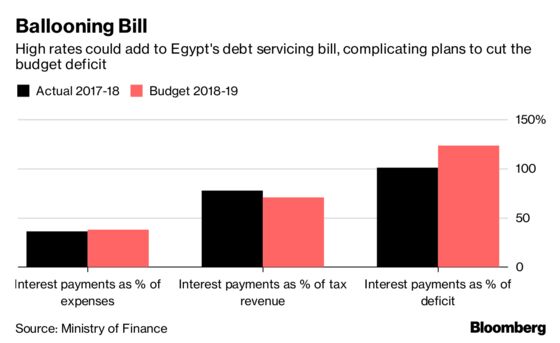

تترجم أسعار الفائدة المرتفعة إلى دين أعلى كلفة على الحكومة بما يهدد بإفشال نجاحها العام الماضي في خفض عجز الموازنة إلى أقل من 10% من الناتج المحلي الإجمالي لأول مرة منذ 2011.

ووسط توقعات بتخفيضات كبيرة لأسعار الفائدة في السنة المالية 2018/2019، قدر المسؤولون في الموازنة ان يبلغ متوسط العائد على الدين المحلي 14.7% مقابل 18.5% في السنة المالية 2017/2018. ولكن في المقابل، أصدرت الحكومة أذون خزانة وسندات بمتوسط عائد نحو 19% منذ السنة المالية التي بدأت في يوليو. وقال وزير المالية محمد معيط هذا الشهر إن هذا يخلق "مشكلة ضخمة" مع تزايد تكاليف خدمة الدين.

وألغت الحكومة يوم الاثنين رابع عطاء سندات على التوالي لأن الفوائد التي طلبها المستثمرون مرتفعة جدا.

وفي خطة الموازنة الحالية 2018/2019، من المتوقع ان ترتفع مدفوعات الفائدة إلى 541 مليار جنيه (30.2 مليار دولار) بما يمثل 38% من الإنفاق الإجمالي و70% من الإيرادات الضريبية. ولكن كل زيادة واحد بالمئة في متوسط العائد يرفع فاتورة خدمة الدين ما يتراوح بين 4 و5 مليار جنيه بحسب موازنة الدولة.

وتسعى الحكومة لخفض تكاليف تمويلها باللجوء إلى أسواق الدين الدولية والإعتماد بشكل أقل على السندات المحلية الأعلى فائدة. وقال الخبير الاقتصادي جان-ميشال صليبا لدى بنك اوف أمريكا ميريل لينش إن متاعب الأسواق الناشئة تجعل السندات أعلى تكلفة على مصر، لكن ليس بالضرورة إلى درجة تعجيزية.

مخاوف العملة

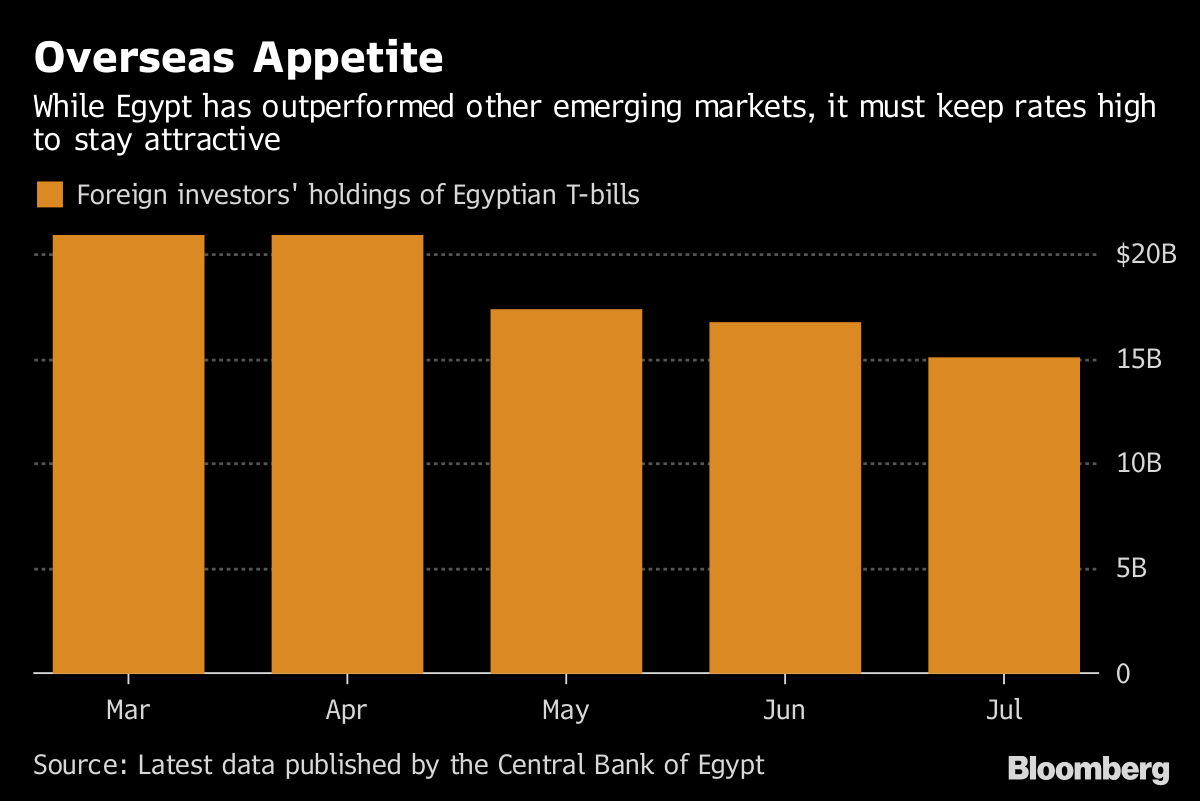

وساعد الاستقرار النسبي للجنيه في جعل مصر ملاذا من التقلبات وسط تهاوي في الأسواق الناشئة. وعلى الرغم من ذلك خرج على الأقل 6 مليار دولار قيمة حيازات الأجانب في أدوات الدين المحلي خلال الأشهر الثلاثة بعد نهاية أبريل، وتشير الزيادة الأحدث في عوائد السندات إلى إنحسار شهية الأجانب. وبعد ان ارتفعت سريعا احتياطيات النقد الأجنبي عقب تحرير سعر صرف العملة في 2016 إستقرت مؤخرا عند أعلى مستوى على الإطلاق 44.4 مليار دولار.

ولكن لم تحدث مخاوف المستثمرين حتى الأن تأثيرا كبيرا على الجنيه. وأوضح محمد أبو باشا، رئيس تحليل الاقتصاد الكلي في البنك الاستثماري اي.اف.جي هيرميس إنه في ضوء ان أغلب التدفقات الداخلية للأجانب مودعة في صندوق خاص لدى البنك المركزي ولا تمول عجز ميزان المعاملات الجارية، فإن التأثير المباشر للتدفقات الخارجية للمحافظ على الجنيه لن يكون بالحدة التي عليها في أسواق ناشئة أخرى.

وقال "الجنيه حقق مكاسب طفيفة في طريقه للصعود وسيشهد خسائر طفيفة الأن مع إنعكاس مسار التدفقات". "نتوقع في الغالب أن تسفر الأثار الجانبية على مصر عن ارتفاع أسعار الفائدة المحلية لوقت أطول".

تحديد شكل النمو

شكلت أسعار الفائدة المرتفعة الطريقة التي نما بها الاقتصاد على مدى العامين الماضيين حيث تتخلف الاستثمارات الأجنبية في الاقتصاد الحقيقي عن بلوغ الأهداف في حين يعوق ارتفاع تكاليف الإقتراض تعافي القطاع الخاص المحلي.

وقال منصف مرسي، رئيس قسم التحليل المالي في سي اي كابيتال إن الشركات "مترددة في الإقتراض من أجل النمو لأن القروض باهظة". "الائتمان ينمو في حقيقة الأمر، لكن أغلبه لتمويل رأس مال عامل، وليس للاستثمار".

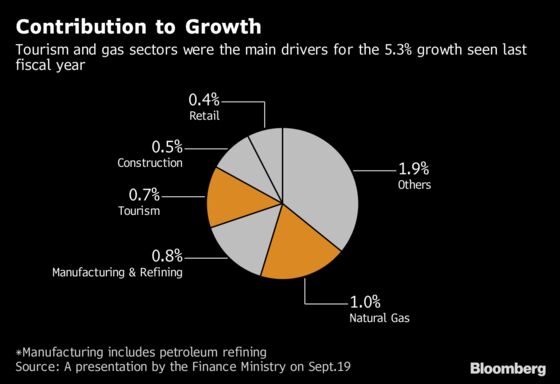

وبينما نما الاقتصاد نحو 5.3% في السنة المالية الماضية، وهي الوتيرة الأسرع في عشر سنوات، إلا ان هذا النمو يرجع في الأساس إلى إنفاق الحكومة على البنية التحتية بما في ذلك بناء عاصمة جديدة شرق القاهرة وتعافي السياحة واستثمارات قطاع الغاز حسبما قال عمر الشينيطي، العضو المنتدب للبنك الاستثماري الذي مقره القاهرة مالتيبلز جروب.

وقال الشنيطي إن النمو يتسارع أيضا من قاعدة منخفضة بعد اضطرابات اقتصادية سبقت تحرير سعر الصرف. وأشار إن تلك المحركات لن تنمو بالضرورة بنفس الوتيرة هذا العام وان بيئة أسعار الفائدة لا تساعد استثمار القطاع الخاص وهذا يترك الاقتصاد معتمدا إلى حد كبير على الإنفاق الحكومي من أجل النمو.

وأضاف "الإعتماد على الإنفاق العام من أجل النمو ربما ليس مثاليا في ضوء ارتفاع تكلفة الإقتراض على الحكومة، والحاجة للسداد". "لكن هذا ربما كل ما لدينا في الفترة القادمة".

خبرة أكثر من 15 عام في التحليل الأساسي (الإخباري والاقتصادي) لأسواق المال العالمية ومتابعة تطورات الاقتصاد العالمي بالإضافة إلى قرارات البنوك المركزية

Make sure you enter all the required information, indicated by an asterisk (*). HTML code is not allowed.