جميع البيانات المنشورة من الشركة لا تعد توصية من الشركة باتخاذ قرار استثماري معين،

والشركة غير مسئولة عن أي تبعات قانونية أو قرارات استثمارية أو خسائر تنتج عن استعمال هذه البيانات.

خبرة أكثر من 15 عام في التحليل الأساسي (الإخباري والاقتصادي) لأسواق المال العالمية ومتابعة تطورات الاقتصاد العالمي بالإضافة إلى قرارات البنوك المركزية

أيد جون وليامز رئيس بنك الاحتياطي الفيدرالي في نيويورك يوم الجمعة فكرة رفع البنك المركزي الأمريكي لأسعار الفائدة مرة أخرى هذا العام وثلاث مرات إضافية العام القادم مشيرا إن البنك أمامه "طريق طويل" قبل ان تبدأ تكاليف الإقتراض تبطيء نشاط الاقتصاد الأمريكي.

ورفع البنك المركزي الأمريكي الأسبوع الماضي أسعار الفائدة للمرة الثالثة هذا العام ويشير متوسط التوقعات الجديدة للاحتياطي الفيدرالي إن مسؤولي البنك يتوقعون بلوغ نطاق الفائدة المستهدف عند 3.1% بحلول نهاية 2021 وهو مستوى أعلى بنقطة مئوية كاملة عن المعدل الحالي.

وقال وليامز خلال مقابلة مع تلفزيون بلومبرج " هناك أراء معقولة جدا عما قد يتجه إليه الاقتصاد وما تحتاج السياسة النقدية لبلوغه من أجل مواصلة دورة النمو الحالية".

وفي نفس الوقت، أضاف "نحن بعيدون عن التوصل لفكرة ما عما يعتقد الناس إنه المستوى المحايد" مشيرا إلى المستوى "المحايد" النظري لأسعار الفائدة، الذي عنده تكاليف الإقتراض لا تحفز أو تقيد النمو الاقتصادي.

ويقدر مسؤولو الاحتياطي الفيدرالي حاليا هذا المستوى عند حوالي 3%، لكن قال وليامز "نحن لا نعرف حقا" المستوى المحايد.

وقال وليامز، أحد أكثر المقربين لباويل رئيس الاحتياطي الفيدرالي في العمل على صياغة رسائل البنك، يوم الجمعة إن المستوى المحايد يلعب دورا في تحديد أسعار الفائدة لكنه "قطعة من الأحجية" التي تشمل أيضا النظر عن كثب إلى "نمو الأجور والتضخم ونمو الوظائف ونمو الناتج المحلي الإجمالي: نحن ننظر لكثير من المؤشرات في الولايات المتحدة وخارجها".

وأظهر تقرير صدر في وقت سابق اليوم إن نمو الوظائف الأمريكية تباطأ بحدة في سبتمبر والذي يرجع على الأرجح إلى الإعصار فلورينس الذي أضعف التوظيف في المطاعم ومتاجر التجزئة، لكن انخفض معدل البطالة لأدنى مستوى في نحو 49 عاما عند 3.7%.

وبالنسبة لوليامز، أشار التقرير إلى قوة في سوق العمل وزخم اقتصادي، لكن مع علامات قليلة على التضخم من الأجور أو غيرها. وقال إن الزيادات التدريجية في أسعار الفائدة تبقى "المسار المناسب" للاحتياطي الفيدرالي.

ارتفع الذهب بشكل طفيف يوم الجمعة ليتجه نحو تحقيق أكبر مكسب أسبوعي في ستة أسابيع مع تراجع الدولار بعد أن أظهرت تباطؤ نمو الوظائف الأمريكية أكثر من المتوقع وعزز هبوط في أسواق الأسهم جاذبية المعدن كملاذ آمن.

وزاد الذهب في المعاملات الفورية 0.8% إلى 1201.12 دولار للأوقية بحلول الساعة 1642 بتوقيت جرينتش ويتجه نحو الصعود بنحو 0.8% هذا الأسبوع وهي الزيادة الأكبر منذ أسبوع المنتهي يوم 24 أغسطس.

ويتجه الذهب نحو تحقيق مكسب أسبوعي نسبته 0.8% لكن حتى مع تلك الزيادة ظل منخفضا 12% منذ شهر أبريل وهو ما يرجع بشكل كبير إلى قوة الدولار، الذي إستفاد من قوة الاقتصاد الأمريكي وارتفاع أسعار الفائدة الأمريكية ومخاوف نشوب حرب تجارية عالمية.

وقال والتر بيهوويتش، نائب الرئيس التنفيذي للخدمات الاستثمارية في ديلون جيدج ميتالز "لازالت مراكز بيع الذهب مرتفعة جدا وهو أمر غير معتاد للغاية. وفي مثل هذا الوضع، يمكن توقع صعود نتيجة تغطية مراكز إذا حدث أي شيء يحفز السوق".

وأضاف "إجمالا هذا أسلوب ترقب لرؤية ما سيحدث قبل انتخابات التجديد النصفي في الولايات المتحدة" في نوفمبر.

وانخفض الدولار وتراجعت أسواق الأسهم بعد أن أظهرت بيانات الوظائف خارج القطاع الزراعي إضافة134 ألف وظيفة في سبتمبر وهو أقل عدد في عام.

ولكن أظهر أيضا تقرير التوظيف الشهري الصادر عن وزارة العمل زيادة مطردة في الأجور مما يشير إلى ضغوط تضخم معتدلة التي قد تسمح لبنك الاحتياطي الفيدرالي الإستمرار في مسار زيادات تدريجية لأسعار الفائدة.

ارتفع العجز التجاري الأمريكي في أغسطس إلى أعلى مستوى في ستة أشهر حيث هوت صادرات الفول الصويا وبلغ العجز مع الصين مستوى قياسيا مرتفعا مما يظهر كيف تؤثر الحرب التجارية لإدارة ترامب سلبا على النمو الاقتصادي.

وأظهرت بيانات وزارة التجارة يوم الجمعة إن العجز في تجارة السلع والخدمات ارتفع 6.4% إلى 53.2 مليار دولار من قراءة معدلة 50 مليار دولار في الشهر الأسبق. وارتفعت الواردات 0.6% في حين انخفضت الصادرات 0.8%. وهبطت صادرات الفول الصويا بمقدار مليار دولار أو 28% إلى 2.58 مليار دولار منهية زيادات تسجلت في وقت سابق من العام قبل فرض الصين رسوما إنتقامية.

ومن المنتظر ان يشكل العجز التجاري المتزايد عبئا على الاقتصاد في الربع الثالث بعد أن ساعد عجز أقل في رفع وتيرة النمو خلال الربع الثاني إلى أسرع معدل منذ 2014. وتظهر البيانات الأحدث كيف بدأت رسوم إدارة ترامب على السلع من الصين ودول أخرى، التي رفعت الأسعار وعطلت بعض الشركات، تؤثر سلبا على وتيرة النمو الأمريكي التي لولالها تكون قوية.

وكان متوسط تقديرات الخبراء الاقتصاديين الذين استطلعت بلومبرج أرائهم يشير إلى عجز تجاري قدره 53.6 مليار دولار. وكانت بيانات أولية الأسبوع الماضي قد أظهرت عجزا تجاريا أكبر في السلع.

وانخفضت الصادرات إلى 209.4 مليار دولار لتشمل التراجعات سلعا أخرى غير الفول الصويا من بينها النفط الخام والمنتجات البترولية. وزادت الواردات إلى 262.7 مليار دولار مدفوعة بالسلع الاستهلاكية والسيارات.

وأظهر تقرير الجمعة إن العجز التجاري في السلع مع الصين، ثاني أكبر اقتصاد في العالم، ارتفع إلى مستوى قياسي 38.6 مليار دولار من 36.8 مليار دولار. وسجل العجز التجاري مع المكسيك مستوى قياسيا 8.7 مليار دولار عقب 5.5 مليار دولار.

وفرضت إدارة ترامب رسوما على سلع صينية بقيمة 34 مليار دولار في أوائل يوليو و16 مليار دولار إضافية في أواخر أغسطس. وهذا تلاه رسوم على سلع بقيمة 200 مليار دولار اعتبارا من 24 سبتمبر. وفرضت بكين رسوما إنتقامية في كل مرة، وهدد ترامب بمزيد من التصعيد للرسوم الأمريكية.

وفي نفس الوقت، إنحسرت التوترات التجارية مع كندا والمكسيك. وهذا الأسبوع، توصلت الولايات المتحدة إلى إتفاق مع الدولتين حول إتفاقية معدلة للتجارة الحرة في أمريكا الشمالية. ويخطط ترامب لتوقيع اتفاق جديد سيعاد تسميته اتفاقية الولايات المتحدة والمكسيك وكندا بحلول نهاية نوفمبر.

تباطأ نمو التوظيف الأمريكي أكثر من المتوقع في سبتمبر وإنحسرت طفيفا زيادات الأجور وتراجع معدل البطالة لأدنى مستوى في 48 عاما مما يوضح قوة سوق العمل وتأثير الإعصار فلورينس.

وأظهر تقرير وزارة العمل يوم الجمعة إن الوظائف خارج القطاع الزراعي ارتفعت 134 ألف بعد زيادة معدلة برفع كبير بلغت 270 ألف الشهر الأسبق. وكان متوسط التقديرات في مسح بلومبرج يشير إلى زيادة 185 ألف. وارتفع متوسط الأجر في الساعة 2.8% عن العام السابق بما يطابق التوقعات بينما انخفض معدل البطالة أكثر من المتوقع إلى 3.7% وهو أدنى مستوى منذ 1969.

وبينما قد يكون الإعصار فلورينس قد أثر على الأرقام خلال الشهر إلا ان التوظيف ربما يستقر عند وتيرة قابلة أكثر للإستمرار بعد فترة من الزيادات القوية دفعت الاقتصاد قرب حد التوظيف الكامل. وعزز الانخفاض في معدل البطالة التوقعات بزيادة رابعة في أسعار الفائدة من الاحتياطي الفيدرالي هذا العام وعدة زيادات إضافية في 2019 حيث ان التخفيضات الضريبية للرئيس دونالد ترامب تعزز الوظائف رغم ان نمو أجور العاملين يبقى ضعيف نسبيا والحرب التجارية مع الصين تشكل مخاطر.

وتأرجح الدولار وعوائد السندات بعد نشر التقرير ليلامس لوقت وجيز العائد على السندات لآجل عشر سنوات أعلى مستوى جديد في سبع سنوات.

وقالت وزارة العمل في رسالة خاصة يوم الجمعة إن الإعصار فلورينس أثر على أجزاء من الساحل الشرقي للبلاد خلال فترة إجراء مسحي الوظائف ومعدل البطالة .

وإتضحت أثار فلورينس في التوظيف لدى المطاعم والحانات، وهي صناعة يحصل أغلب عامليها على رواتبهم فقط إذا لم يتغيبوا عن العمل. وشهدت تلك الفئة انخفاضا بواقع 18.200 في الوظائف بحسب ما جاء التقرير.

وكان من المتوقع ان تؤثر الفيضانات والأضرار المتعلقة بالإعصار في كارولينا الشمالية وكارولينا الجنوبية على البيانات، لكن على نطاق أصغر من اضطرابات في 2017 سببها إعصاري هارفي وإرما. وقال خبراء اقتصاديون إن أي تقلبات متعلقة بالظروف الجوية ربما تكون قصيرة الآجل. ويعني ذلك ان بيانات سوق العمل ربما لا تعطي صورة دقيقة لحالة سوق العمل لبعض الوقت.

وتشير تقارير أخرى إن التقلبات الناتجة عن الطقس تتلاشى. فكشفت بيانات صدرت يوم الخميس إن طلبات إعانة البطالة انخفضت في الأسبوع المنتهي يوم 29 سبتمبر عقب قفزة متعلقة بالإعصار في الأسبوع الأسبق وتقترب الطلبات مجددا من أدنى مستوى في نحو خمسة عقود.

وأضافت تعديلات 87 ألف وظيفة في الشهرين السابقين مما أسفر عن بلوغ متوسط ثلاثة أشهر 190 ألف وظيفة. وهذا يتماشى مع تقارير أخرى تظهر قوة في هذا النشاط. فأضافت شركات الخدمات 75 ألف وظيفة وهو العدد الأقل في عام في حين أظهر قطاع التجزئة أيضا انخفاضا بواقع 20 ألف.

وقالت وزارة العمل إن 229 ألف شخصا تغيبوا عن العمل بسبب سوء الأحوال الجوية مما يعكس تأثير الإعصار. ويقارن هذا مع 23 ألف في أغسطس إلا ان العدد في سبتمبر 2017 بلغ 1.47 مليون عقب الإعصارين هارفي وإرما والذي كان الأعلى منذ 1996.

وزاد متوسط الأجر في الساعة 0.3% عن الشهر السابق بما يطابق التوقعات عقب زيادة معدلة بالخفض بلغت 0.3% بحسب ما جاء في التقرير. وبلغت الزيادة السنوية 2.8% مقابل 2.9% في أغسطس. وكان خبراء اقتصاديون يتنبأون ببعض التباطؤ في القراءات السنوية حيث ان قراءة قوية للأجور في سبتمبر 2017 قدمت مقارنة صعبة.

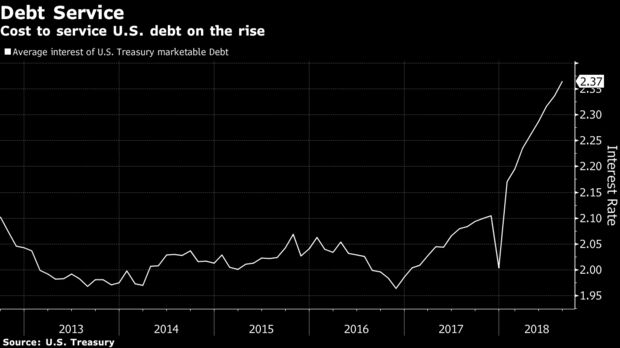

فاقت فوائد الدين التي تدفعها الحكومة الأمريكية الناتج الاقتصادي الإجمالي لبلجيكا في العام المالي المنتهي يوم 30 سبتمبر مما يسلط الضوء على العبء المتزايد للدين الأمريكي وسط مستويات عجز أكبر في الميزانية وتكاليف إقتراض أخذة في التزايد.

ودفعت الحكومة 523 مليار دولار فوائد دين في العام المالي 2018 وهو أعلى مستوى على الإطلاق وبزيادة 14 بالمئة عن فترة الاثنى عشر شهرا الماضية بحسب بيانات نشرتها وزارة الخزانة يوم الخميس.

وتمثل البيانات إجمالي مدفوعات الفائدة وليس الصافي. فالحكومة في بعض الحالات تدفع فائدة لنفسها حيث يمتلك بنك الاحتياطي الفيدالي، على سبيل المثال، سندات أمريكية.

ومع ذلك يدق عبء الدين المتزايد نواقيس الخطر في واشنطن حيث حذر مكتب الميزانية التابع للكونجرس في أبريل النواب من أن إنفاق الحكومة على فوائد الدين سيفوق إنفاقها العسكري بحلول العام المالي 2023.

ويقفز ركام الدين في ظل تخفيضات ضريبية وزيادات في الإنفاق وتزايد مستويات التقاعد الذي يفرض ضغوطا على ميزانية الحكومة. وفي نفس الأثناء، قفز متوسط أسعار الفائدة إلى 2.4% في العام المالي 2018 من 2.1% في فترة الاثنى عشر شهرا السابقة، وفقا لوزارة الخزانة الأمريكية.

ومن المقرر ان ينشر مكتب الميزانية التابع للكونجرس تقديرات لنتيجة الميزانية في سبتمبر بعد ان توسع العجز إلى 898 مليار دولار في الأحد عشر شهرا حتى أغسطس.

قال الرئيس رجب طيب أردوجان يوم الخميس إنه سيجري استفتاءا على إنضمام تركيا للاتحاد الأوروبي مشيرا إلى غضبه من عملية يقول إنها مشحونة بالتحيز ضد المسلمين.

وربما يؤدي تصويت مباشر على إستمرار ترشح تركيا لعضوية بالاتحاد الأوروبي إلى إنهاء مفاوضات أنقرة من أجل الإنضمام التي بدأت رسميا في عام 2005، ويزيد إبتعادها عن الغرب.

وكانت دول بالاتحاد الأوروبي، خاصة ألمانيا، منتقدة لتركيا وأردوجان في أعقاب محاولة إنقلاب 2016. وشهدت حملة شاملة تلت الإنقلاب الفاشل إعتقال أكثر من 100 ألف شخصا وإغلاق العشرات من منافذ الإعلام. وعبر أردوجان عن غضبه حول ما يرى إنه غياب للدعم من الغرب.

وقال "إنه عام 2018 ولازال الاتحاد الأوروبي يبقينا في حالة إنتظار، علينا ان نرجع لواحد وثمانين مليون شخص ونرى القرار الذي سيتخذونه" في إشارة إلى الناخبين الأتراك.

وأضاف إن قرار إجراء إستفتاء تم إتخاذه والإجراءات قد تتخذ "على الفور".

ولطالما إتهم أردوجان، الذي له جذور في الإسلام السياسي، الدول الأعضاء بالاتحاد الأوروبي بأنها تضمر مشاعر مناهضة للمسلمين قائلين ان التكتل غير راض عن إحتمال إنضمام دول ذات غالبية مسلمة.

انخفض البيزو الأرجنتيني يوم الخميس تحت ضغط من توقعات قاتمة للتضخم في بلد يعاني كسادا وارتفاع أسعار الفائدة الأمريكية الذي يقصي رؤوس الأموال عن الأسواق الناشئة التي تنطوي على مخاطر أكبر.

وفقد البيزو 2.58% إلى 38.69 للدولار بعد ان ربح 9.58% على مدى الأيام الثلاث الماضية على خلفية إتفاق تمويل تم التفاوض عليه مؤخرا مع صندوق النقد الدولي والذي يدعو لإجراءات مالية ونقدية أكثر صرامة.

وقدمت مبيعات لأدوات دين عالية الفائدة وقصيرة الآجل من قبل البنك المركزي الأرجنتيني دعما للعملة المحلية في وقت سابق من هذا الأسبوع من خلال سحب فائض السيولة بالبيزو التي لولا ذلك قد تتجه نحو الدولار الأمريكي الذي يعد الملاذ الآمن.

لكن أظهر مسح أجرته وكالة رويترز إن البيزو من المتوقع ان يهبط بشكل أكبر في الأشهر القادمة حيث ان الشكوك في قدرة الحكومة على كبح زيادات في أسعار المستهلكين وسد عجز الميزانية تحد من تأثير اتفاق صندوق النقد الدولي.

وبحسب متوسط أراء 13 خبيرا ومحللا، من المتوقع ان ينهي التضخم عام 2018 عند 44.8%، وتهبط العملة نحو 19% إلى 47 بيزو للدولار على مدى الأشهر الاثنى عشر القادمة.

وفقد البيزو بالفعل أكثر من نصف قيمته مقابل الدولار في 2018.

وفي الولايات المتحدة، أشار مسؤولو الاحتياطي الفيدرالي إلى دعمهم لزيادات تدريجية في أسعار الفائدة.

وأظهر إتفاق القرض المتفاوض عليه حديثا مع صندوق النقد الدولي بقيمة 57 مليار دولار دعما قويا من الصندوق لسياسات السوق الحر التي يتبعها الرئيس موريسيو ماكري قبل ترشحه لإعادة إنتخابه في 2019.

ويكافح ماكري، المنتخب في أواخر 2015، لتحقيق الاستقرار لثالث أكبر اقتصاد في أمريكا اللاتينية بعد ثماني سنوات من قيود صارمة على سعر الصرف ودعم سخي لخدمات المرافق العامة ومستويات عجز مرتفعة تحت حكم الرئيسة السابقة كريستينا كيرشنر.

وأصدر البنك المركزي الأرجنتيني يوم الاربعاء سندات مقومة بالبيزو لآجل 7 أيام قيمتها 109.5 مليار بيزو (2.9 مليار دولار) بسعر فائدة هائل 71.267%. ويقول البنك إن العطاءات المنتظمة لهذه السندات جزء من خطة مكافحة التضخم.

وكانت عمليات البيع على البيزو قد أثارها تخلي المستثمرين الأجانب القلقين عن السندات المحلية لصالح الأصول المقومة بالدولار. ومنذ حينها إنزلق الاقتصاد الأرجنتيني في ركود.

وتباع فقط السندات المحلية التي تطرح الأن على أساس يومي من البنك المركزي إلى مؤسسات مالية أرجنتينية تخضع لإشتراطات مالية تفرضها الحكومة تحظر عليها بيع هذه السندات دفعة واحدة.

وقال جابريل زيلبو، كبير الاقتصاديين في شركة الاستشارات المحلية إيلبسيس "هذا المستوى من أسعار الفائدة غير قابل للاستمرار.هذه أسعار فائدة طارئة".

وقال البنك المركزي إنه سيبقي أسعار الفائدة فوق 60% حتى ديسمبر. وأضاف زيلبو "هذا يعني تشديدا قاسيا جدا للسياسة النقدية ويجب ان ينجح في إبقاء سعر الصرف تحت السيطرة".

ودفعت أزمة العملة ماكري للسعي إلى إتفاق مع صندوق النقد الدولي. وتم رفع قيمة الاتفاق الأصلي البالغ قيمته 50 مليار دولار والموقع في يونيو إلى 57 مليار دولار الشهر الماضي بعد إعادة التفاوض عليه ليشمل تخفيضات في الإنفاق وزيادات ضريبية أكثر حدة بهدف محو العجز المالي الأولي للدولة العام القادم.

وهذا تحرك حساس من الناحية السياسية حيث يستعد ماكري لحملة إعادة انتخابه. ويلقي ناخبون كثيرون باللوم على الصندوق في الأزمة الاقتصادية للدولة في 2002 التي أسقطت ملايين من أبناء الطبقة المتوسطة في براثن الفقر. وبما ان ارتفاع أسعار الفائدة يخنق الائتمان، فمن المتوقع ان يواصل الاقتصاد إنكماشه العام القادم.

إنتقد بشدة نائب الرئيس الأمريكي مايك بنس يوم الخميس ما قال إنه سرقة الصين للتكنولوجيا الأمريكية ودعا شركة جوجل ان توقف على الفور تطوير تطبيقها "دراجون فلاي" الذي سيجعل من الأسهل تعقب ما يتصفحه مستخدم الإنترنت.

وقال بنس في كلمة له إن قادة الشركات يفكرون مليا الأن قبل الدخول إلى السوق الصينية "إن كان هذا يعني تسليم ملكيتهم الفكرية أو تشجيع عدوان بكين".

وأضاف "المزيد لابد ان يحذوا حذوهم، على سبيل المثال يجب ان تنهي جوجل فورا تطوير تطبيق دراجون فلاي الذي سيقوي رقابة الحزب الشيوعي ويهدد خصوصية المستخدمين الصينيين".

ترددت أصداء الصعود المفاجيء في عوائد السندات الأمريكية عالميا يوم الخميس حيث قادت العوائد عبر أسواق السندات للارتفاع ووجهت ضربة لعملات وأسهم الاسواق الناشئة وأكدت مدى قوة الاقتصاد الأمريكي في وقت تعجز فيه بقية دول العالم عن اللحاق به.

وقفز العائد على السندات الأمريكية إلى 3.19% وهو أعلى مستوى في ثماني سنوات بعد صعوده بحدة يوم الاربعاء بفضل دلائل جديدة على قوة النمو الاقتصادي الأمريكي. وصعد الدولار مقابل عدة عملات بالأسواق الناشئة لتعاني الروبية الإندونسية والليرة التركية والروبل الروسي.

والسندات الأمريكية هي المقياس الرئيسي للمستثمرين الدوليين ويؤدي ارتفاع عائدها إلى زيادة تكاليف الإقتراض عالميا بغض النظر عن الأوضاع الاقتصادية المحلية. واليوم الخميس وصل العائد على السندات البريطانية لآجل 10 أعوام لأعلى مستوياته منذ قبل تصويت الدولة على الإنفصال عن الاتحاد الأوروبي، بينما لامست عوائد السندات اليابانية الموازية أعلى مستوياتها منذ يناير 2016. وارتفعت العوائد في دول الأسواق الناشئة لتقدم السندات الحكومية الفليبينية أعلى مستوى عائد منذ 2011.

وسلطت تحركات السوق يوم الخميس الضوء على فكرة متكررة في 2018 وهي تفوق أداء الاقتصاد الأمريكي. وهذا سمح للأسهم الأمريكية ان ترتفع بقوة هذا العام في حين تأثرت سلبيا الأسواق الأوروبية والأسيوية بمخاوف حول التوترات التجارية ونمو اقتصادي أقل قوة.

وفي واحدة من أبرز الأمثلة على هذا التفاوت هي إنه على الرغم من ارتفاع عوائد السندات الألمانية لآجل عشر سنوات يوم الخميس إلا إن فجوتها مع السندات الأمريكية إتسعت إلى حوالي 2.7% في زيادة بنحو 0.7% هذا العام. وهذا هو أكبر فارق منذ 1989 قبل سقوط جدار برلين.

وتنبأ محللو الأسواق أن الفارق سينحسر بمجرد ان يلحق النمو الأوروبي بالولايات المتحدة لكن هذا لم يتحقق. وقال روبرت تيب، كبير محللي الاستثمار في بي.جي.اي.ام للدخل الثابت إن هذا الفارق علامة على "التفاوت في مسار النمو". وأضاف إن السوق تستوعب "تسارعا معتدلا في النمو الأمريكي وتباطؤا في أوروبا وسط فجوة كبيرة بالفعل في العوامل الأساسية (الاقتصادية)".

وأشار تيب إن الفارق بين السندات الألمانية ونظيرتها الأمريكية قد يتسع إلى 3.25% في المدى القريب مستشهدا بمجموعة من الأسباب تشمل زيادة إصدار السندات في الولايات المتحدة بالإضافة لمخاوف في المدى القريب حول الحكومة المناهضة للمؤسسات في إيطاليا والتي تؤثر سلبا على المعنويات تجاه منطقة اليورو.

وأضاف إنه على المدى الطويل "السوق من المرجح ان تتقارب مع "إستقرار النمو الأوروبي وإنحسار نشاط الاقتصاد الأمريكي".

وجاءت التحركات بعدما أظهرت بيانات إن نشاط قطاع الخدمات الأمريكي سجل مستوى قياسيا في سبتمبر ونمت وظائف القطاع الخاص بوتيرة أسرع من المتوقع. وهذا عزز توقعات المستثمرين بأن الاقتصاد الأمريكي سيستمر في التحسن بما يسمح للاحتياطي الفيدرالي مواصلة رفع أسعار الفائدة حتى إذا بدا ان التعافي في بقية دول العالم أقل إستقرارا.

وقال جيروم باويل رئيس الاحتياطي الفيدرالي يوم الاربعاء إن أسعار فائدة البنك المركزي "بعيدة عن المستوى المحايد" مما يعني انه يوجد مجال كبير للإستمرار في زيادة تكاليف الإقتراض قبل ان تبدأ تعوق النمو.

وتثير موجة البيع في السندات الأمريكية تداولات محمومة وهو ما يصب في صالح البنوك. فقد زادت أحجام تداول السندات الحكومية الأمريكية 25% في سبتمبر عن مستواها قبل عام وفقا لتدريد ويب في علامة على ان ارتفاع العوائد يثير فورة نشاط في مكاتب التداول. وزادت أحجام تداول السندات الحكومية الأوروبية 20% في نفس الفترة.

وأدى أيضا ارتفاع أسعار الفائدة والتفاؤل حول الاقتصاد الامريكي إلى صعود الدولار مقابل عملات الأسواق الناشئة، التي تتعرض لضغوط هذا العام. وهبطت عملة إندونسيا، الروبية، إلى أدنى مستوى جديد في 20 عاما بينما سجلت الروبية الهندية أحدث مستوياتها الأدنى قياسيا. ونزلت الليرة التركية 1.3%مقابل الدولار وخسر الروبل الروسي 1.1%.

وقال جاريث بيري، خبير العملات وأسعار الفائدة لدى بنك ماكويري في سنغافورة "الدولار مطلق العنان الأن في مواصلة ارتفاعاته".

ويقول محللون إن هذا يشير إلى صعوبات أكبر للأسواق الناشئة. فقوة العملة الخضراء تجعل من الباهظ على الدول والشركات سداد الديون الدولارية وفوائدها. وقد إضطرت البنوك المركزية لرفع أسعار الفائدة للدفاع عن عملاتها بما يزيد تكاليف الإقتراض المحلي. ويحد أيضا ارتفاع أسعار الفائدة الأمريكية من جاذبية الأصول التي تنطوي على مخاطر أكبر في دول أخرى.

وبعد ان كان المستثمرين المتعطشين للعائد متحمسين في الإقبال على شراء أسهم وسندات الدول النامية بعد نوبات سابقة من التوتر، أصبحوا أكثر ترددا في تكرار ذلك مؤخرا معللين ذلك بغموض حول توقعات التجارة العالمية واضطرابات اقتصادية في دول مثل تركيا والأرجنتين.

وقال البنك المركزي الإندونيسي إنه تدخل للحفاظ على إستقرار الروبية ببيع دولارات يوم الاربعاء. ورفع بالفعل أسعار الفائدة الرئيسية خمس مرات منذ مايو في محاولة لجذب تدفقات أجنبية.

وعلى الرغم من ان الأسواق الصينية تبقى مغلقة من أجل عطلات، فإن اليوان تداول في التعاملات الخارجية قرب أدنى مستوياته منذ سنوات عديدة ليبلغ الدولار الواحد 6.8975 يوان.

ويعتقد بعض المحللين إن البنك المركزي الصيني سيحاول منع اليوان من التراجع إلى 7 يوان للدولار خلال الأشهر القليلة القادمة—وهو مستوى قد يصيب المستثمرين المحليين بحالة من الذعر ويثير تدفقات خارجية لرؤوس الأموال الذي من شأنه إضعاف الاقتصاد الذي يتباطأ بالفعل.

ومع ذلك ستجد الصين، مثل بقية دول العالم، من الصعب التصدي للاحتياطي الفيدرالي. وقال كين تشوينج، خبير العمللات الأسيوية في ميزهو بنك بهونج كونج، "لازلت أرى ضغوط انخفاض في الوقت الحالي لأنه يوجد تفاوت في السياسة النقدية بين الاحتياطي الفيدرالي والبنك المركزي الصيني".

ارتفع الذهب يوم الخميس حيث أغرى ضعف الأسعار مؤخرا بعض المشترين للعودة إلى السوق وأثار تراجع في أسواق الأسهم بعض الطلب على المعدن كملاذ آمن.

وارتفع الذهب في المعاملات الفورية 0.5% إلى 1203.01 دولار للأوقية في الساعة 1256 بتوقيت جرينتش بعد تداوله في نطاق ضيق بلغ 34 دولار لأكثر من شهر. وزادت العقود الاجلة الأمريكية للذهب 0.3% إلى 1206.80 دولار للأوقية.

وهبط الذهب أكثر من 12% منذ أبريل تحت ضغط من قوة الدولار التي تعززت من إنتعاش الاقتصاد الأمريكي وارتفاع أسعار الفائدة والمخاوف من حرب تجارية عالمية.

وقال كارستن فريتش المحلل لدى كوميرز بنك "التحرك يظهر علامات على قوة الذهب".

وساعدت الشهية تجاه الذهب عند أسعار أدنى في ان يتجاهل المعدن قفزة في عوائد السندات الأمريكية لأعلى مستوى منذ منتصف 2011 بما يقود عوائد السندات العالمية للارتفاع ويدعم الدولار قرب أعلى مستوياته في ستة أسابيع. وتراجعت الأسهم في المقابل.

وقال جيم وايكوف كبير المحللين في كيتكو ميتالز إن بعض المستثمرين توجهوا إلى الذهب كملاذ آمن حول مخاوف التضخم. ويُستخدم الذهب عادة كأداة تحوط من خطر التضخم. لكنه أشار إن مكاسب يوم الخميس تحققت في الأساس بفضل عمليات شراء فني.

وبالنظر للفترة القادمة، يترقب المستثمرون أرقام وظائف غير الزراعيين الأمريكية المزمع نشرها يوم الجمعة ويظهر مسح أجرته رويترز إن الخبراء الاقتصاديين يتوقعون في المتوسط زيادة 185 ألف في سبتمبر بعد قفزة 201 ألف في أغسطس.

وتراجعت حيازات صندوق جولد ترست، أكبر صندوق مؤشرات مدعوم بالذهب في العالم، 0.8% يوم الاربعاء بعد انخفاضها بأكثر من 4.5 مليون أونصة منذ أواخر أبريل.